Authors: Amanda Rahma Puspita dan Maximus Erlangga Ginantaka

Agustus bukanlah bulan yang baik bagi Jepang. Bukan hanya bom atom yang jatuh, tetapi pasar saham Jepang juga mengalami kejatuhan yang drastis pada 5 Agustus 2024. Penurunan saham tersebut tidak hanya terjadi pada pasar saham Jepang, tetapi juga pada berbagai pasar saham di negara lain seperti Amerika Serikat, Korea Selatan, dan bahkan negara-negara Eropa. Kejatuhan pasar saham ini disebabkan oleh unconventional monetary policy yang diambil oleh Jepang dan bagaimana Jepang mengakhiri kebijakan tersebut. Untuk memahami bagaimana kebijakan moneter Jepang dapat memengaruhi pasar saham secara domestik maupun internasional, kita harus memahami apa yang menjadi latar belakang unconventional monetary policy Jepang dan bagaimana sistem kebijakan moneter tersebut bekerja.

Keadaan perekonomian dan sosial Jepang yang jauh dari kata ideal menjadi latar belakang kebijakan suku bunga 0% yang ditetapkan oleh bank sentral Jepang, Bank of Japan. Pada tahun 1995, Jepang dilanda gempa sebesar 7,2 skala richter (Blaker, 1996). Dalam tahun yang sama, Jepang mengalami krisis kredit bermasalah dalam sistem perbankannya yang menyebabkan bangkrutnya beberapa institusi finansial dan menurunkan penilaian sistem finansial Jepang di mata internasional (Schaede, 1996). Sejak saat itu, Jepang mengalami penurunan GDP sebesar 1,45 miliar USD selama tiga tahun berturut-turut, setara dengan penurunan 26% hanya dalam jangka waktu tiga tahun. Tidak hanya itu, Jepang juga mengalami lonjakan tingkat pengangguran dari 3,6% menjadi 4,5% dalam jangka waktu satu tahun sejak Januari 1998 hingga 1 Januari 1999.

Kebijakan bunga 0% pertama kali diterapkan oleh Jepang pada Februari 1999. Sejak 1994, Bank of Japan menghapus regulasi terhadap suku bunga dan menggantikannya dengan operasi pasar terbuka. Operasi pasar terbuka ini pada akhirnya akan memengaruhi suku bunga dengan cara mengatur permintaan dan penawaran akan loanable funds. Loanable funds yang dimaksud adalah dana pinjaman yang disediakan atau diminta oleh pihak swasta maupun pemerintah. Penerapan kebijakan suku bunga 0% menegaskan bahwa operasi pasar terbuka Bank of Japan akan mendorong tingkat suku bunga di pasar hingga persentase yang serendah-rendahnya (Bank of Japan, n.d.). Kemudian, Bank of Japan pada Januari 2016 menerapkan kebijakan suku bunga negatif di mana Bank of Japan mengenakan bunga minus terhadap excess reserve yang dipegang oleh institusi finansial (Bank of Japan, n.d.).

Setelah sejarah panjang Jepang dalam menerapkan suku bunga rendah bahkan suku bunga negatif, Jepang pada 19 Maret 2024 mengakhiri unconventional monetary policy-nya dan menetapkan suku bunga sebesar 0,1% lalu meningkatkan tingkat suku bunga hingga 0,25% pada 31 Juli 2024. Menurut pernyataan Kazuo Ueda selaku Gubernur Bank of Japan (2024), keputusan ini dilatarbelakangi oleh risiko inflasi yang signifikan. Anggota Dewan Perwakilan Rakyat Jepang Toshimitsu Motegi (2024) juga mendorong keputusan peningkatan suku bunga dalam mengatasi permasalahan yen yang terus terdepresiasi.

Efek Peningkatan Suku Bunga Terhadap Pasar Domestik

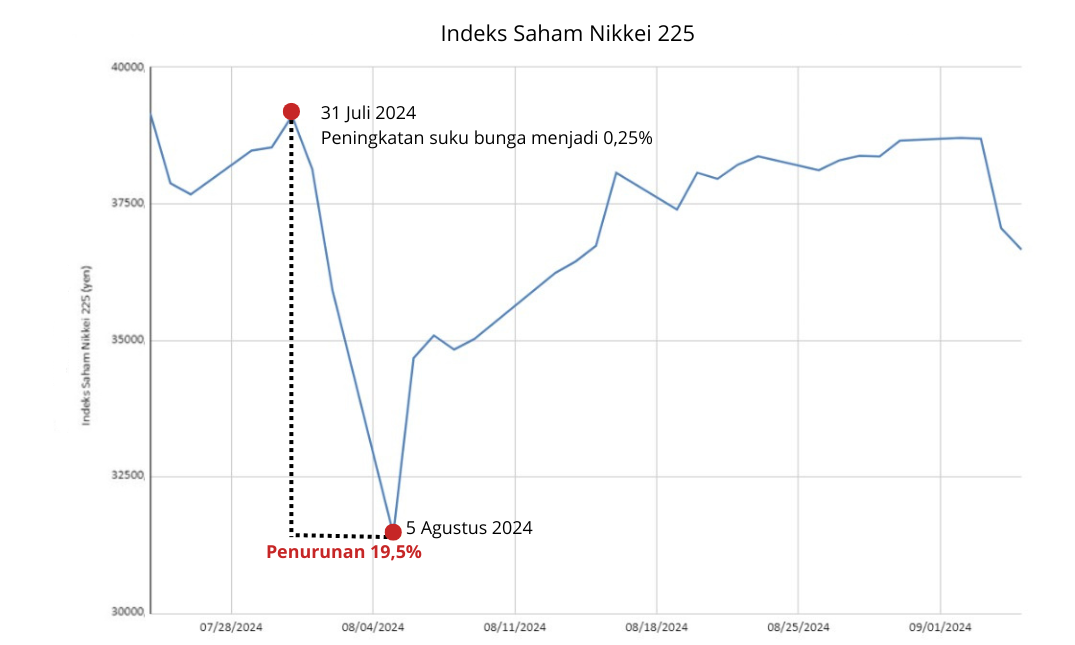

Pada tanggal 31 Juli 2024, Jepang meningkatkan tingkat suku bunganya menjadi 0,25%. Kebijakan ini direspon dengan sangat negatif oleh pasar saham Jepang. Indeks saham Jepang, Nikkei 225 (indeks saham dari 225 perusahan terbesar yang terdaftar dalam Tokyo Stock Exchange), mengalami penurunan yang sangat drastis. Kejatuhan pasar saham Jepang pada 5 Agustus 2024 ini merupakan hari terburuk yang dialami pasar saham Jepang sejak Oktober 1987 (He, 2024).

Gambar 1 Indeks Saham Nikkei 225 (yen) 24 Juli – 5 September 2024

Sumber: Nikkei, 2024 (diolah)

Dalam Principles of Economics (Mankiw, 2024), dijelaskan bahwa tingkat suku bunga dan jumlah uang yang dipinjamkan ditentukan melalui mekanisme permintaan dan penawaran akan dana pinjaman (loanable funds). Jepang memanfaatkan mekanisme tersebut dalam mengontrol tingkat suku bunga. Kebijakan moneter kontraktif Jepang pada 31 Juli 2024 tersebut mengharuskan Jepang untuk mengintervensi pasar dengan cara meningkatkan permintaan dari loanable funds atau menurunkan penawaran dari loanable funds.

Ketika Jepang menurunkan penawaran akan loanable funds, akan terjadi pergeseran ekuilibrium pasar loanable funds yang meningkatkan suku bunga keseimbangan dan jumlah loanable funds yang tersedia untuk swasta. Jepang juga dapat meningkatkan tingkat suku bunga dengan cara meningkatkan permintaan loanable funds. Ketika pemerintah meningkatkan permintaan akan loanable funds maka tingkat suku bunga akan naik dan berdampak pada turunnya jumlah loanable funds yang tersedia untuk investasi swasta. Pemerintah akan menawarkan kesempatan investasi dengan return yang lebih tinggi sehingga penyedia dana akan memindahkan dananya yang awalnya diinvestasikan kepada pihak swasta menuju kesempatan investasi yang ditawarkan pemerintah tersebut seperti obligasi pemerintah.

Salah satu bentuk dari perpindahan dana tersebut adalah perpindahan dana investasi saham ke obligasi pemerintah atau investasi lainnya seperti deposito. Untuk memindahkan dana yang sudah diinvestasikan dalam saham, investor harus menjual aset sahamnya sehingga ketika terjadi peningkatan suku bunga yang besar maka akan terjadi peningkatan penawaran saham secara besar-besaran. Peningkatan penawaran inilah yang menyebabkan penurunan saham secara drastis.

Efek Peningkatan Suku Bunga Terhadap Pasar Internasional

Dalam negara dengan arus capital terbuka, akan terdapat arus masuk dan keluarnya modal. Salah satu pergerakan modal ini adalah cross border lending, yaitu ketika suatu institusi finansial domestik memberikan modal untuk kegiatan bisnis yang berada di luar batas negara (Pogliani, 2022). Salah satu kegunaan cross border lending adalah sebagai sumber dana investasi saham di negara yang memiliki tingkat bunga lebih tinggi.

Kebijakan moneter Jepang yang selama ini mendorong bunga hingga ke titik terendahnya dan memberikan disinsentif menimbun excess reserve bagi institusi finansial menyebabkan tingginya tingkat cross border lending di Jepang. Pada kuartil pertama tahun 2024, menurut data Bank of International Settlement (BIS), Jepang memiliki nilai cross border lending sebesar 3,7 triliun USD. Sebagai pembanding, Amerika Serikat hanya memiliki cross border lending sebesar 508 miliar USD dan Korea Selatan sebesar 240 miliar USD.

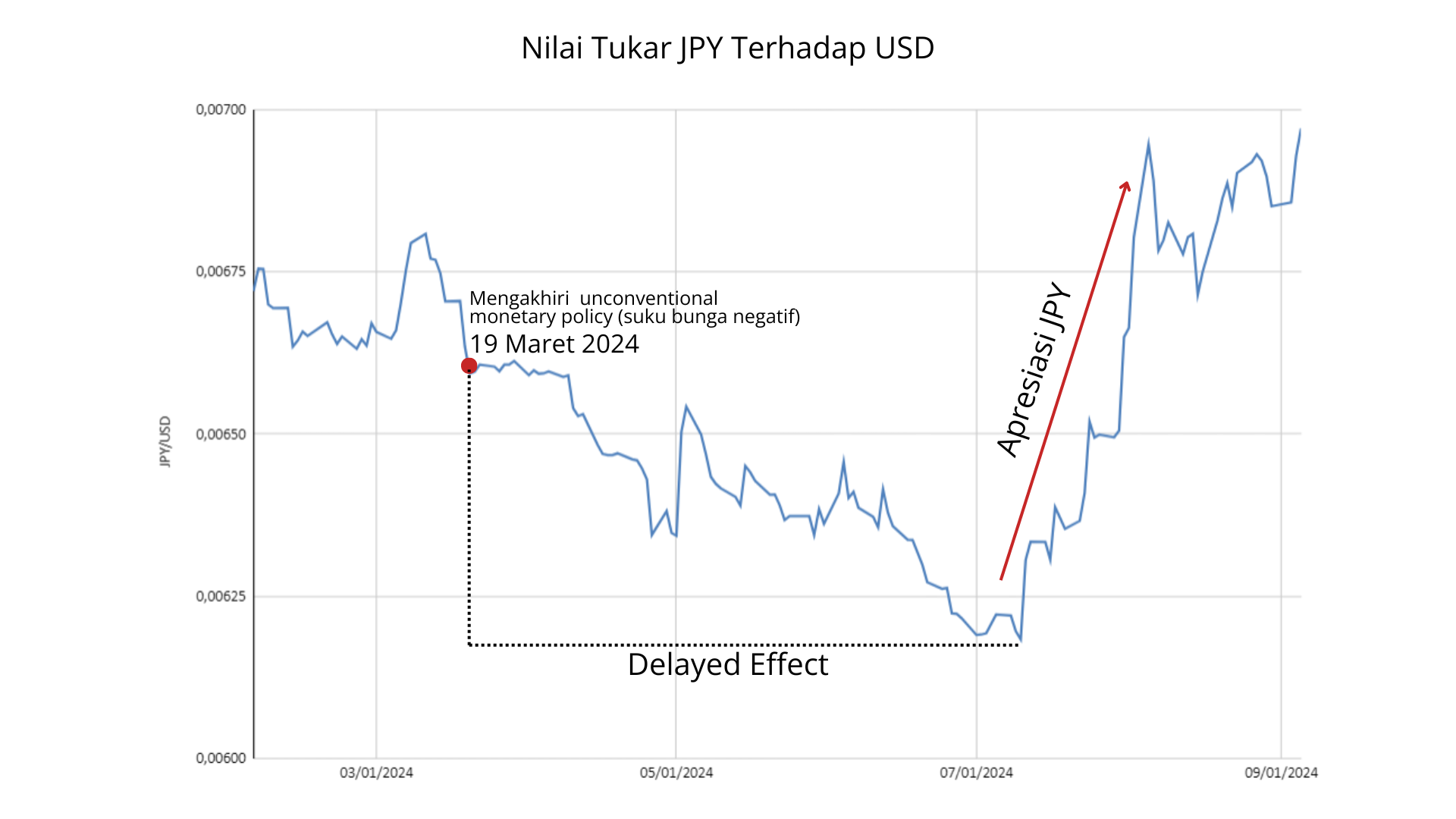

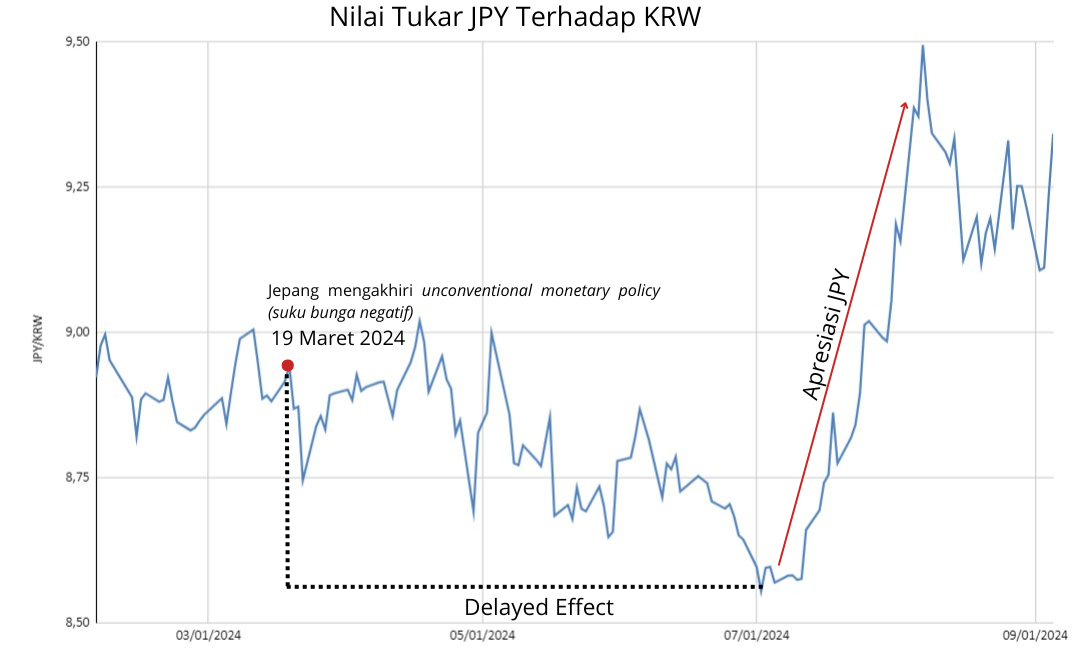

Peningkatan suku bunga Jepang memiliki dampak yang signifikan terhadap nilai tukar yen terhadap mata uang negara lain. Sebagai contoh, yen mengalami apresiasi terhadap euro, USD, dan won walaupun terdapat delay antara kebijakan tersebut dengan reaksi pasar. Dampak kebijakan ini sesuai dengan studi empiris yang pernah dilakukan terhadap Britania Raya, Kanada, Swedia, dan Australia oleh Kim (2018). Dalam studi tersebut, dibuktikan bahwa kebijakan moneter kontraktif menyebabkan adanya peningkatan nilai tukar yang signifikan dengan delay kurang dari 6 bulan. Hasil studi tersebut sesuai dengan apa yang terjadi setelah adanya kebijakan peningkatan suku bunga di Jepang.

Gambar 2 Nilai Tukar JPY terhadap EUR 5 Februari – 5 September 2024

Sumber: European Central Bank, 2024 (diolah)

Gambar 3 Nilai Tukar JPY terhadap USD 5 Februari – 5 September 2024

Sumber: Federal Reserve Board, 2024 (diolah)

Gambar 4 Nilai Tukar JPY terhadap KRW 5 Februari – 5 September 2024

Sumber: The Bank of Korea, 2024 (diolah)

Dalam Principles of Economics (Mankiw, 2023), diteorikan bahwa nilai tukar ditentukan oleh mekanisme permintaan dan penawaran akan mata uang tersebut dimana penawaran dari mata uang tersebut adalah net capital outflow (NCO) dan permintaannya adalah net export. Ketika terjadi penurunan tingkat suku bunga, maka akan terjadi penurunan NCO. Penurunan NCO yang merupakan penawaran dari suatu mata uang akan membentuk titik ekuilibrium baru yang memiliki tingkat nilai tukar lebih tinggi.

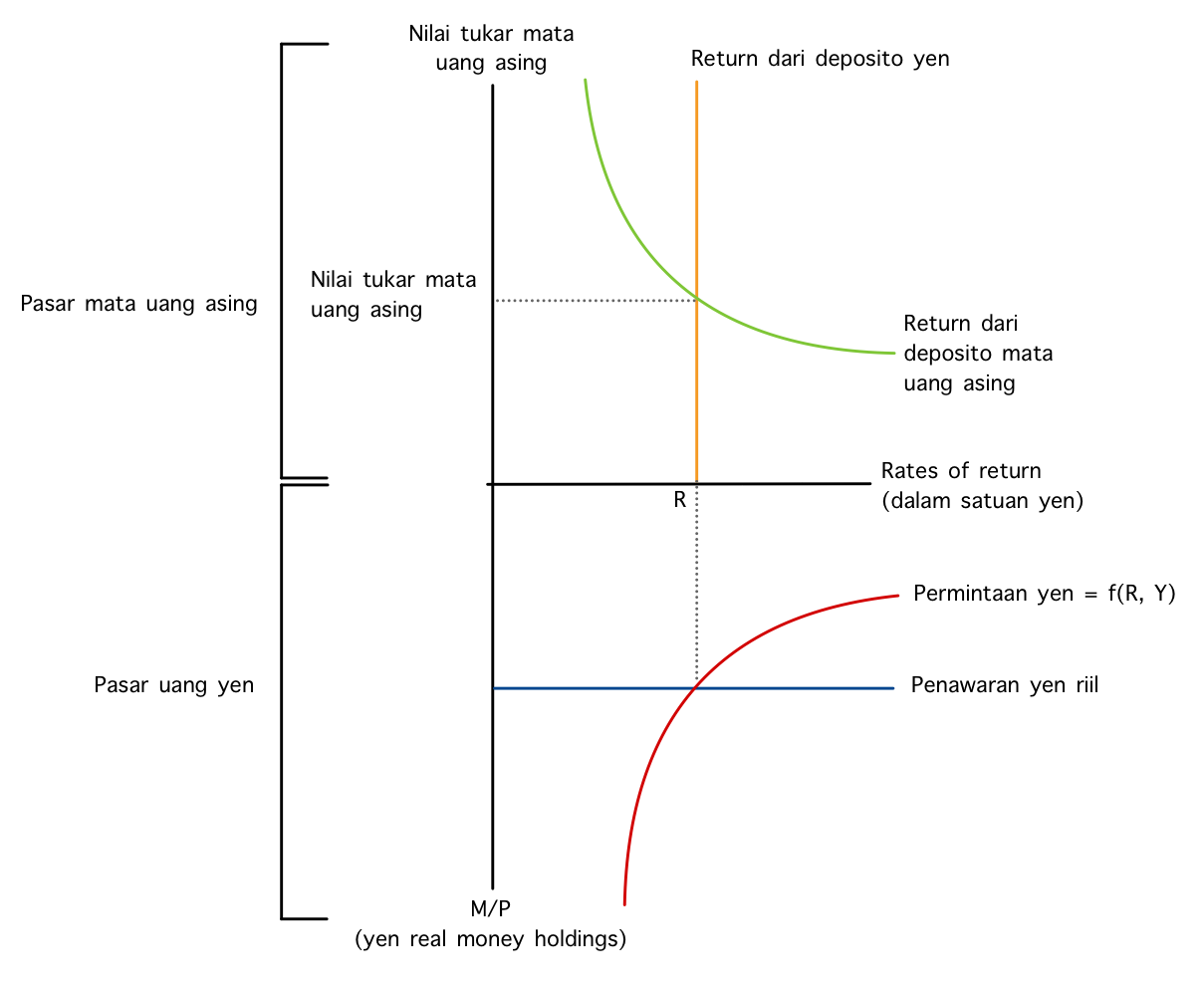

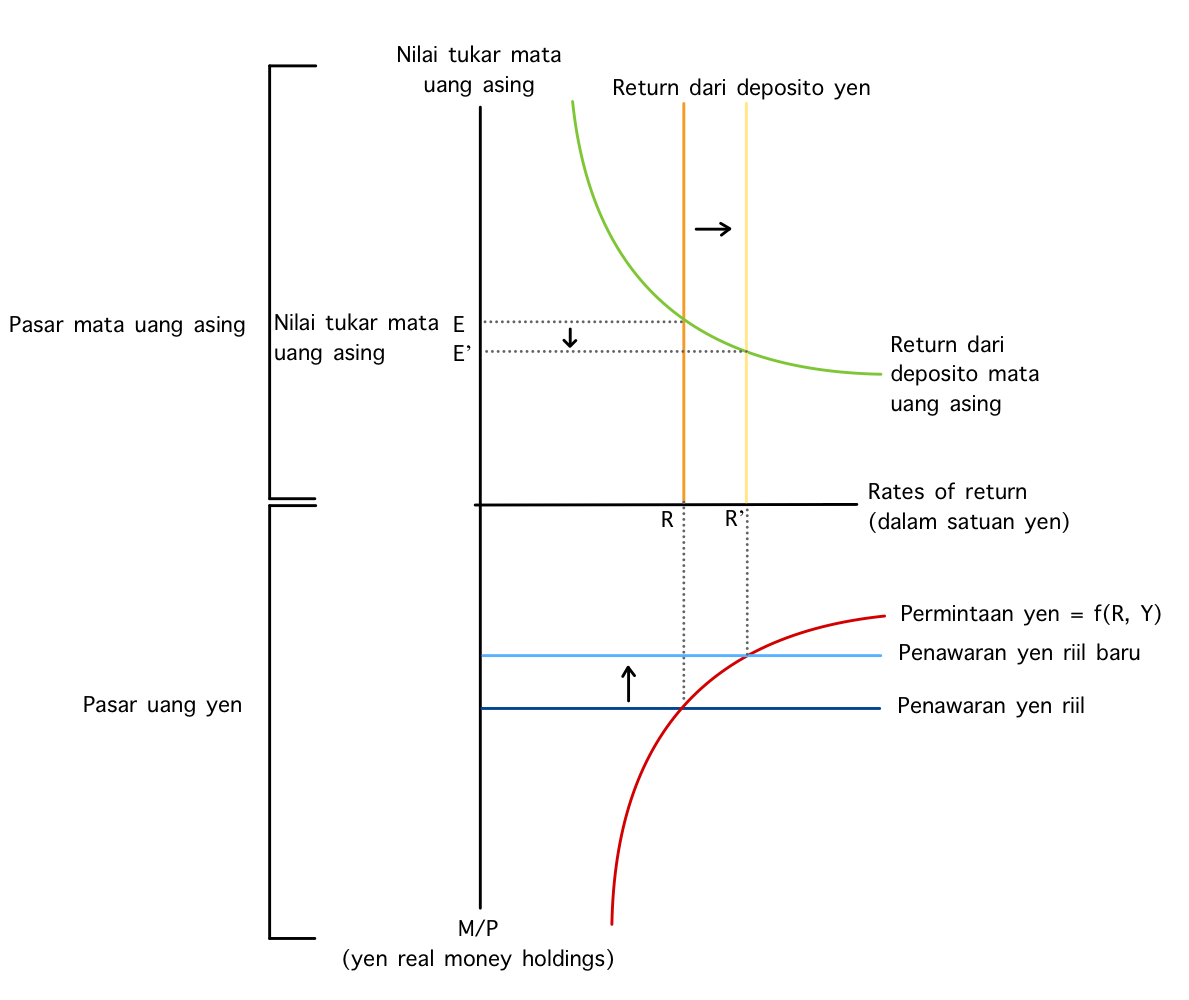

Hal yang serupa juga dapat dijelaskan dengan model simultaneous equilibrium in money market and foreign exchange market dari buku International Economics Theory and Policy (Krugman et al., 2012). Model ini menghubungkan dua pasar yaitu pasar uang domestik (money market) dan pasar mata uang asing (foreign exchange market). Dalam pasar uang domestik, terdapat dua kurva yaitu penawaran uang yang dikontrol oleh bank sentral dan permintaan akan uang yang merupakan fungsi dari tingkat suku bunga dan pendapatan. Dalam model ini, nilai tukar dalam pasar mata uang asing ditentukan oleh rates of return dari dua negara yang bersangkutan. Return dari deposito mata uang domestik dan return dari deposito mata uang asing akan membentuk ekuilibrium yang menentukan nilai tukar mata uang asing.

Gambar 5 Model Simultaneous Equilibrium in Money Market and Foreign Exchange Market

Peningkatan tingkat suku bunga yang dilakukan oleh Jepang akan meningkatkan return dari deposito yen sehingga nilai tukar mata uang asing akan menurun atau dalam kata lain, yen mengalami apresiasi. Hal ini disebabkan oleh berpindahnya modal investor dari negara lain masuk ke Jepang karena return dari deposito yen yang naik meningkatkan daya tarik untuk memegang aset dalam yen. Perpindahan modal dari luar Jepang masuk ke dalam Jepang berarti adanya peningkatan permintaan akan yen yang menyebabkan apresiasi dari yen.

Gambar 6 Pengaruh Kebijakan Moneter Kontraktif dalam Model Simultaneous Equilibrium in Money Market and Foreign Exchange Market

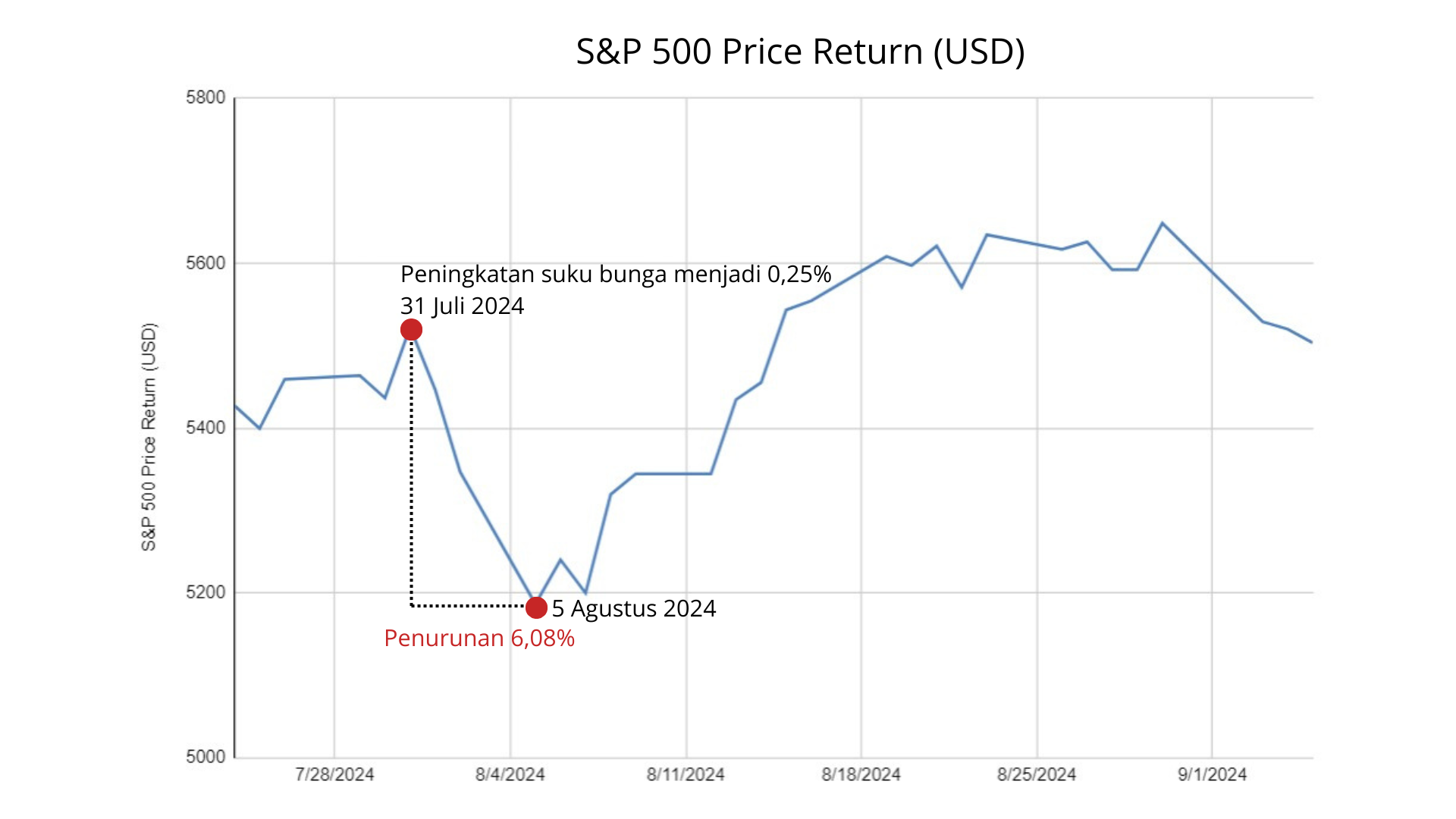

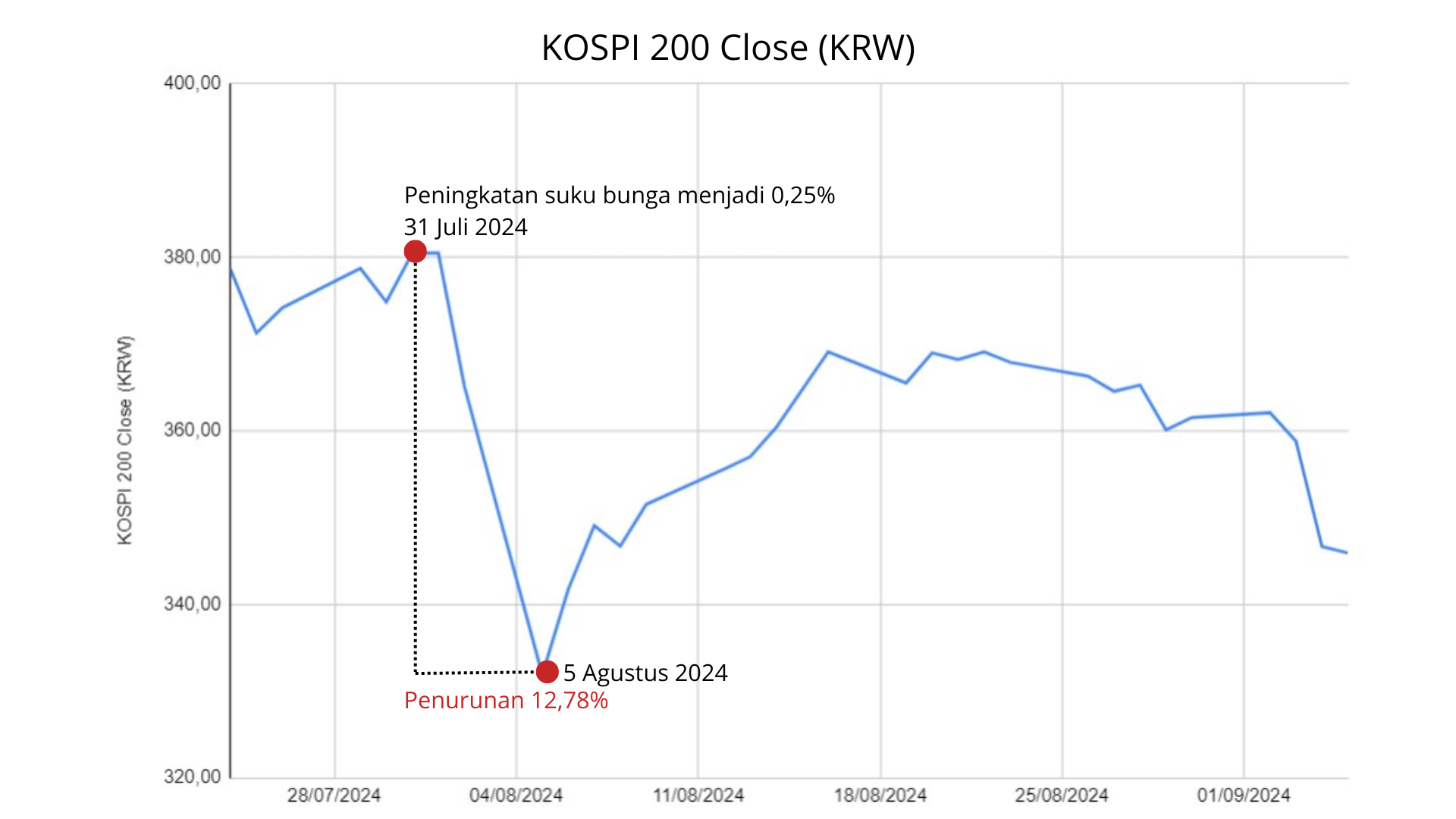

Apresiasi yen menyebabkan kerugian besar bagi investor yang menggunakan cross border lending untuk meminjam yen lalu menukarkannya ke mata uang asing untuk membeli aset atau investasi seperti saham di luar negeri. Kerugian menyebabkan investor melakukan usaha untuk memotong kerugiannya dengan cara menjual aset saham mereka secara besar-besaran. Hal tersebut meningkatkan penawaran dari saham-saham luar negeri sehingga terjadi penurunan harga secara besar-besaran. Hal ini dicerminkan oleh jatuhnya indeks saham berbagai negara. STOXX 600 (indeks saham yang mengukur saham 600 perusahan terbesar di Eropa) mengalami penurunan harga sebesar 6%; Indeks saham S&P 500 (indeks saham yang mengukur saham 500 perusahaan terbesar di Amerika Serikat) mengalami penurunan sebesar 6,08%; KOSPI 200 (indeks saham yang mengukur 200 perusahaan terbesar di Korea Selatan) mengalami penurunan harga penutupan sebesar 12,78% sejak 31 Juli 2024, ketika Bank of Japan meningkatkan suku bunga menjadi 0,25%, hingga 5 Agustus 2024.

Gambar 7 Indeks Saham STOXX 600 (EUR) 24 Juli – 5 September 2024

Sumber: Stoxx (diolah)

Gambar 8 Indeks Saham S&P 500 (USD) 24 Juli – 5 September 2024

Sumber: S&P Global (diolah)

Gambar 9 Indeks Saham KOSPI 200 (KRW) 24 Juli – 5 September 2024

Sumber: 한국거래소, & 한국거래소 (diolah)

Kesimpulan

Unconventional monetary policy (kebijakan suku bunga negatif) yang diakhiri Jepang pada 19 Maret 2024 memberikan dampak yang besar bagi pasar saham Jepang maupun internasional. Sejarah panjang Jepang dalam memberlakukan kebijakan tersebut menimbulkan kondisi di mana pengakhirannya akan menimbulkan kejatuhan dalam pasar saham. Dalam mengatasi masalah depresiasi yen dan inflasi, Jepang gagal untuk mempertimbangkan efek samping pengakhiran kebijakan suku bunga negatif. Kejadian ini dapat menjadi evaluasi dan bahan pertimbangan bagi negara-negara lain dalam menerapkan maupun mengakhiri unconventional monetary policy, serta bagi IMF dalam mengonsultasikan kebijakan moneter terutama unconventional monetary policy kepada bank sentral berbagai negara. Perlu diadakan penelitian lebih lanjut bagaimana penerapan dan pengakhiran unconventional monetary policy yang akan memberikan dampak minim bagi kestabilan pasar saham.

Daftar Pustaka

Blaker, M. (1996). Japan in 1995: a year of natural and other disasters. Asian Survey, 36(1), 41–52. https://doi.org/10.2307/2645554

European Central Bank. (2024). FX Reference Rate: ECB: Japanese Yen. CEIC. https://www.ceicdata.com/

Editorial: Bank of Japan, gov’t must minimize rising interest rates’ impact on lives. (2024, August 1). The Mainichi. https://mainichi.jp/english/articles/20240801/p2a/00m/0op/013000c

Federal Reserve Board. (2024). FX Spot Rate: FRB: Japanese Yen. CEIC. https://www.ceicdata.com/

He, L., Stewart, M., Thompson, M. (2024, Agustus 5). Japanese stocks crash in biggest one-day drop since 1987 as global market rout intensifies. CNN. https://edition.cnn.com/2024/08/04/investing/japan-nikkei-stock-rout-intl-hnk/index.html

How have the Bank’s guidelines for market operations changed? : 日本銀行 Bank of Japan. (n.d.). Bank of Japan. https://www.boj.or.jp/en/about/education/oshiete/seisaku/b42.htm

Japan – Cross-border total claims of banks with headquaters in All countries (total) vis-a-vis residents of All countries (total), all sectors (amounts outstanding / stocks, all instruments in foreign currency (ie currencies foreign to bank location country), All currencies ). (n.d.). https://data.bis.org/topics/LBS/BIS,WS_LBS_D_PUB,1.0/Q.S.C.A.TO1.F.5J.A.JP.A.5J.N

Kagan, J. (2022, September 21). Cross-Border financing: Meaning, Examples and FAQs. Investopedia. https://www.investopedia.com/terms/c/cross-border-financing.asp

Kim, S., & Lim, K. (2018). Effects of monetary policy shocks on exchange rate in small open Economies. Journal of Macroeconomics, 56, 324–339. https://doi.org/10.1016/j.jmacro.2018.04.008

Korea – Cross-border total claims of banks with headquaters in All countries (total) vis-a-vis residents of All countries (total), all sectors (amounts outstanding / stocks, all instruments in foreign currency (ie currencies foreign to bank location country), All currencies ). (n.d.). https://data.bis.org/topics/LBS/BIS,WS_LBS_D_PUB,1.0/Q.S.C.A.TO1.F.5J.A.KR.A.5J.N

Krugman, P. R., Obstfeld, M., & Melitz, M. J. (2012). International Economics: Theory & Policy. Prentice Hall.

Mankiw, N. G. (2023). Principles of economics. Cengage Learning.

Nikkei. (2024). Tokyo: Index: Nikkei: 225. CEIC. https://www.ceicdata.com/

Schaede, U. (1996, Februari). The 1995 Financial Crisis in Japan (Working Paper 85). https://brie.berkeley.edu/sites/default/files/wp_85.pdf

Stoxx. (n.d.). STOXX® Europe 600 – STOXX. https://www.stoxx.com/data-index-details?symbol=SXXP

S&P Global. (n.d.). S&P 500®. https://www.spglobal.com/spdji/en/indices/equity/sp-500/#overview

The Bank of Korea. (2024). Japanese Yen. CEIC. https://www.ceicdata.com/

The outsize role of cross-border financial centres. (n.d.). https://www.bis.org/publ/qtrpdf/r_qt2206b.htm

TRADING ECONOMICS. (n.d.-a). Japan unemployment rate. https://tradingeconomics.com/japan/unemployment-rate

TRADING ECONOMICS. (n.d.-b). Jepang – PDB | 1960-2023 Data | 2024-2026 perkiraan. https://id.tradingeconomics.com/japan/gdp

United States – Cross-border total claims of banks with headquaters in All countries (total) vis-a-vis residents of All countries (total), all sectors (amounts outstanding / stocks, all instruments in foreign currency (ie currencies foreign to bank location country), All currencies ). (n.d.). https://data.bis.org/topics/LBS/BIS,WS_LBS_D_PUB,1.0/Q.S.C.A.TO1.F.5J.A.US.A.5J.N

What is the Complementary Deposit Facility? : 日本銀行 Bank of Japan. (n.d.). Bank of Japan. https://www.boj.or.jp/en/about/education/oshiete/seisaku/b37.htm

한국거래소, & 한국거래소. (n.d.). KRX 정보데이터시스템. http://data.krx.co.kr/contents/MDC/MDI/mdiLoader/index.cmd?menuId=MDC0201010103